Hvordan få boliglån? Årsaker til avslag og lav kjøpesum

Får du ikke boliglån, eller har du fått avslag på søknaden? Eller kanskje du har fått tilbud om et lavt boliglån og ønsker en høyere kjøpesum i finansieringsbeviset?

Det kan være nyttig å forstå hvordan bankene vurderer søknaden din. Kanskje det er noe du kan forbedre i forkant av neste søknad!

Hvorfor får man avslag på boliglånet?

Mange får dessverre avslag på boliglånet eller et for lavt finansieringsbevis. Det er tre hovedårsaker til det:

1. Du mangler egenkapital

Hovedregelen er at du maksimalt kan låne 90 % av boligens verdi. Det betyr at du må stille med minimum 10 % egenkapital, samt dekke eventuelle omkostninger knyttet til boligkjøpet (hovedsakelig dokumentavgift hvis du kjøper selveierbolig).

2. Du har svak betjeningsevne

Du må også ha betjeningsevne til boliglånet. Banken setter derfor opp et budsjett for din husholdning basert på inntekt og alle relevante utgifter, og kan dermed beregne hvor mye penger du har til overs hver måned for å betjene et eventuelt boliglån.

Det er også et krav at samlet gjeld maksimalt kan tilsvare 5x inntekten, men de fleste boligkjøpere blir begrenset av betjeningsevne før de når taket på 5x inntekt.

3. Du har dårlig kreditthistorikk, kredittsjekk, eller betalingsanmerkninger

Det er mange som har betjeningsevne, men ikke betjeningsvilje. Banken utfører derfor en kredittsjekk basert på dagens situasjon for å se om du har noen betalingsanmerkninger. De får også innsyn i kreditthistorikken din, og hvis du har hatt mange betalingsanmerkninger, tvunget lønnstrekk, tvangssalg av tidligere bolig eller lignende kan det være et dårlig tegn på betjeningsviljen din.

Hvis du har en dårlig kredittsjekk eller kreditthistorikk vil du få et direkte avslag fra banken. Hvis du har lite egenkapital eller svak betjeningsevne kan det ofte føre til at banken tilbyr et lavere lånebeløp enn ønsket, men du kan også få et direkte avslag ettersom mange banker er automatisert og ikke manuelt vurderer søknaden din.

Mange bruker Finit Deleie for å kjøpe bolig fordi de har fått avslag i banken, eller fordi de kan få mulighet til å kjøpe en dyrere bolig.

Hvor stort boliglån kan jeg få?

For å vurdere hvor stort boliglån du kan få, må banken sikre at boliglånet tilfredsstiller 3 vilkår i utlånsforskriften:

- Belåningsgrad: Du kan maksimalt låne 90 % av kjøpesummen. Du må dermed bidra med egenkapital til å dekke minimum 10 % av kjøpesummen, samt omkostninger til kjøpet.

- Gjeldsgrad: Din samlede gjeld, inkludert eksisterende lån, kan ikke overstige 5 ganger årsinntekten.

- Betjeningsevne: Du må ha inntekt til å dekke normale utgifter og betjene boliglånet, samt en renteøkning på 3 prosentpoeng.

Bankene har en viss fleksibilitet til å avvike fra disse kravene. Denne "fleksibilitetskvoten" er på 10 prosent på landsbasis, og 8 prosent i Oslo.

Hvordan beregne lånebeløp til boligkjøpet

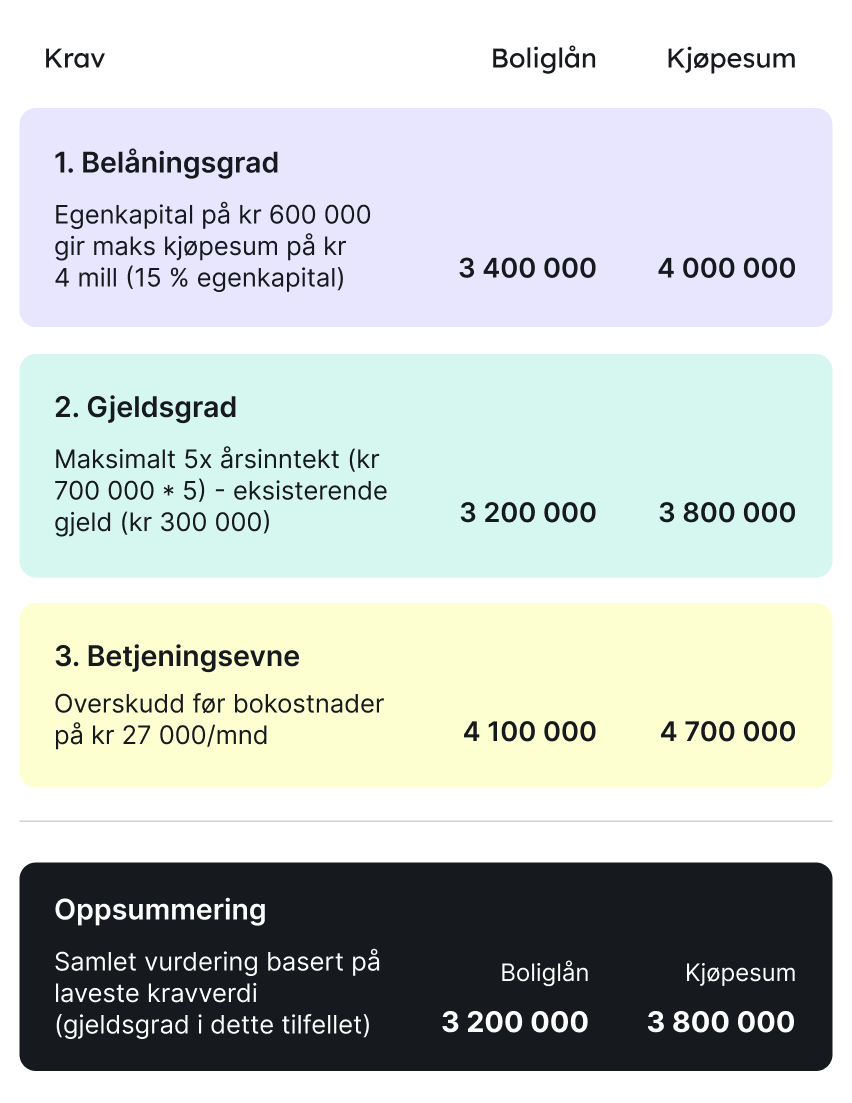

La oss ta utgangspunkt i en singel person på 30 år med en inntekt på kr 700 000, studielån på kr 300 000 og egenkapital på kr 400 000. Basert på disse økonomiske forutsetningene kan banken gi et boliglån tilsvarende det laveste av de tre kravene om belåningsgrad, gjeldsgrad og betjeningsevne:

I dette eksempelet er det altså gjeldsgraden som begrenser lånebeløpet til kr 3 200 000, og med egenkapital på kr 400 000 gir det en mulig kjøpesum på kr 3 800 000. I andre tilfeller kan det være kravet til belåningsgrad (egenkapitalkravet) eller betjeningsevne som begrenser lånebeløpet.

Hva er betjeningsevne?

Kravene til egenkapital og gjeldsgrad er forholdsvis enkle, men beregning av betjeningsevne er vanskeligere. Mange tror de kan låne 5x inntekten, men i realiteten begrenses de til et lavere nivå som følge av betjeningsevnen.

Her er en oversikt over budsjettpostene du trenger for å beregne betjeningsevnen din:

- Inntekt: Først må banken vurdere hvor høy inntekt de kan legge til grunn, etter skatt. Inntekten vil hovedsakelig være lønn og faste tillegg, og kun fra hovedarbeidsgiver. Inntekt for overtidsarbeid eller fra andre arbeidsgivere legges sjeldent til grunn fordi den er usikker og midlertidig (boliglånet skal tross alt betjenes over 30 år).

- Forbruksutgifter: Banken må trekke fra individuelle og husholdningsspesifikke utgifter basert på et standardbudsjett fra SIFO. Forbruksutgiftene er altså basert på et standardbudsjett og ikke basert på hva du faktisk bruker. For en mann på 30 år budsjetteres det for eksempel med individspesifikke utgifter på kr 8 487 for å dekke utgifter som mat og klær, samt husholdningsspesifikke utgifter på kr 3 970 for å dekke utgifter som mediebruk og fritidsaktiviteter (tallene er fra 2024).

- Barn: Å ha barn er livsendrende, også for lommeboken. Hvis du har et barn på 2 år må det budsjetteres med kr 6 840, men man kan også legge barnetrygd på kr 1 766 som inntekt, så netto utgiftene er kr 5 074. Og det blir dyrere etter hvert som barnet blir eldre!

- Bil: Har du bil? En elbil har driftskostnader på kr 2 108, mens en bensinbil er dyrere i drift så da må det legges til grunn driftskostnader på kr 3 175 ifølge standardbudsjettet. Har du en leasingavtale må kostnader for dette også legges til.

- Andre lån: Har du noen eksisterende lån? Dette kan være studielån, billån, forbrukslån eller kredittkortgjeld (kredittkortramme teller også). Da må det budsjetteres med betjening av disse lånene. Du kan sjekke hvor mye studielån du har på lanekassen.no, og usikret gjeld på gjeldsregisteret.com.

Budsjettet skal altså reflektere inntekten din og alle disse utgiftene. Hvis du har penger til overs på slutten av måneden, kan dette overskuddet brukes til å betjene et eventuelt boliglån (samt tilhørende bokostnader).

Hvordan regne ut betjeningsevne?

Vi kan fortsette med det samme eksemplet, altså en singel person på 30 år med en inntekt på kr 700 000 og studielån på kr 300 000. Denne personen vil ha følgende månedlige utgifter:

Det er altså et månedlig overskudd på ca. kr 27 000, og dermed et årlig overskudd på kr 324 000. Dette overskuddet kan betjene et boliglån på kr 4 100 000 med det nåværende rentenivået. Hver tusenlapp i månedlig overskudd øker dermed lånekapasiteten med omtrent kr 150 000!

Men husk at dette er et forenkelt budsjett. Hvordan ser budsjett ditt ut? Det er mange som har barn, bil, billån, pluss diverse kredittkort og forbrukslån. Da må disse utgiftene også inkluderes i budsjettet, og det vil redusere lånekapasiteten din betydelig.

Hvordan kan jeg kjøpe egen bolig?

Nå har du forhåpentligvis en bedre forståelse av hvorfor banken gir avslag på boliglånet og hvorfor du kanskje får et boliglån som er lavere enn det du ønsker.

Hvis det er noen åpenbare muligheter for å endre forutsetningene til lånesøknaden kan det være lurt å søke til banken på nytt, eller til noen andre banker. På renteradar.no kan du søke til flere banker samtidig, for å sikre at du får det beste boliglånstilbudet

Du kan også ta kontakt med oss i Finit Deleie. Vi har hjulpet flere hundre personer med å kjøpe sin egen bolig. Noen har fått avslag fra banken, mens andre ønsket seg en høyere kjøpesum. Vi har hjulpet mange ved å gi gode råd, mens andre har tatt i bruk Finit Deleie for å komme seg inn på boligmarkedet tidligere enn de ellers kunne.